「生命保険の保障額はいくらに設定すればよいか?」また「いつまでかけておけばよいか?」などと疑問に思ったことはないでしょうか。

ネットで探してみても一般的な内容で、「自分の家族に当てはまるのか、わからない」そんな方もいるかもしれません。

そこでこのページではあえて具体的な家族構成を設定した上で生命保険を決めるプロセスを順番に進めていきます。

家族構成

- 夫33歳(年収500万円)

- 妻30歳(専業主婦)

- 第一子3歳

- 第二子0歳

持ち家

生命保険を選ぶ手順は次の3つのステップになります。

この中で1番目の「加入目的の明確化」に関しては今回のケースでは働き手であるサラリーマンの夫が亡くなった場合の残された家族の生活を保障する為とします。

手順は2番目より進めます。

自営業のパターンはこちらで紹介しています。

各項目の詳細を確認したい場合にはそれぞれページリンクも用意していますので確認しながら進めてください。

最も重要な必要保障額の算出手順

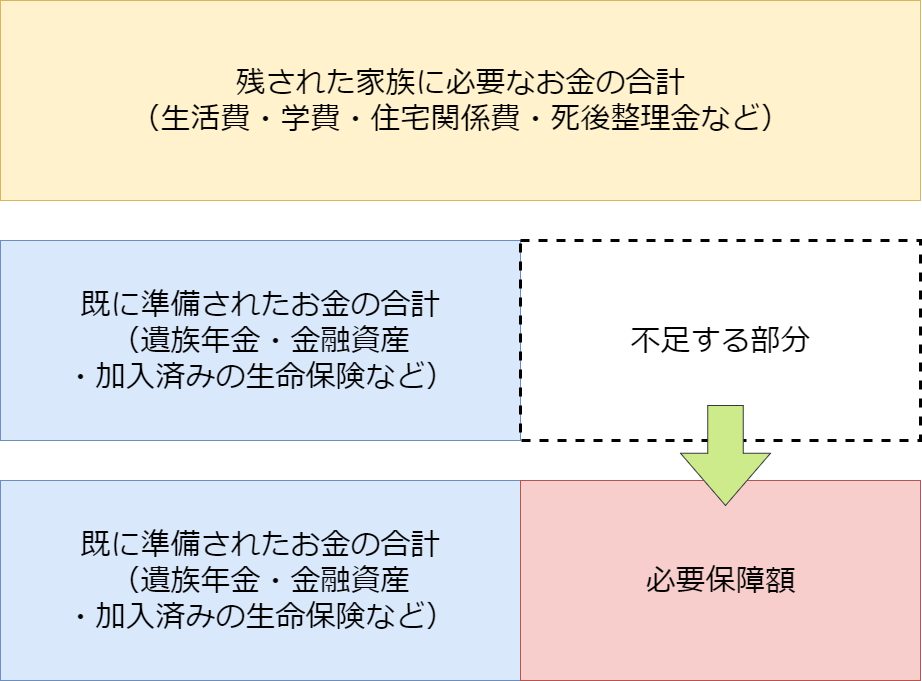

生命保険は「残された家族に必要なお金の合計」から「既に準備されたお金の合計」を引いて残った「必要保障額」が生命保険として設定するべき保険金額になります。

この手順をしっかりと踏む事で正しい生命保険を選ぶ事ができます。逆にいうとこの計算をしない限りには生命保険の金額を算出する事はできません。

保険の担当者には「子供が産まれたら5000万円くらいの生命保険が必要よ」などといきなり提案する人もいますが生命保険の金額は正しい根拠に基づいて算出するべきです。

残された家族に必要なお金の計算

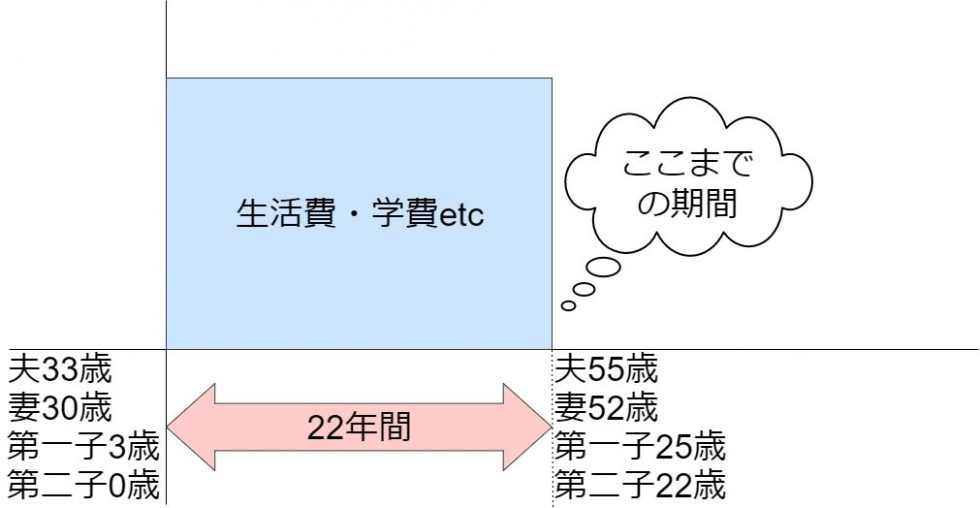

残された家族の必要なお金を計算するには残された家族の「いつまで」を具体的に保障するかを最初に決めます。

考え方はそれぞれですが、主には大きく2つに分かれ

- 一番下の子の独立(社会人になる)まで

- 配偶者の平均寿命まで

になる事が多いです。

今回は第二子が仮に大学を卒業するであろう22歳(22年後)までの残された家族の生活費や学費を算出します。

生活費

最初に現在の毎月かかっている生活費(住居費以外)の合計から夫にかかっていた項目を引いて計算します。

住宅費は持ち家でローン契約時に「団体信用生命保険」に加入しているものとして、夫死亡時に払込が免除となる為、生活費に含みません。

生命保険業界では本来かかっている生活費の約7割として計算する方法も使われます。

今回残された家族3人の生活費は仮に20万円として設定します。

生活費 20万円 × 12カ月 × 22年間 = 5280万円

学費

更に学費はお子様二人が4年制大学を卒業する設定とします。

参考までに高校までを公立、大学のみ私立文系としたパターンの統計上の学費合計は約1200万円になります。

学費 1200万円 × 2人 = 2400万円

死後整理金

死亡整理金とはお葬式代や病院でなくなったりした場合の清算費用などになります。死後整理金は200万円としてご夫婦二人分を用意するものとして組み入れます。

死後整理金 200万円 × 2人 = 400万円

実際必要なお金の算出も更に細かく見れば「住宅関係費」や「耐久消費財=家具・家電」など更に金額は増えていきますが今回はわかりやすくするためにここまでにします。

「残された家族に必要なお金」は下記もご確認ください。

すでに準備されたお金の計算

次に確認するのが既に準備されたお金の計算になります。準備されたお金とは個人の金融資産のみを指しているわけではなく、遺族年金等の社会保障を指します。

厚生年金に加入中のサラリーマンであれば自営業などに比べて比較的手厚い保障が既に準備されています。

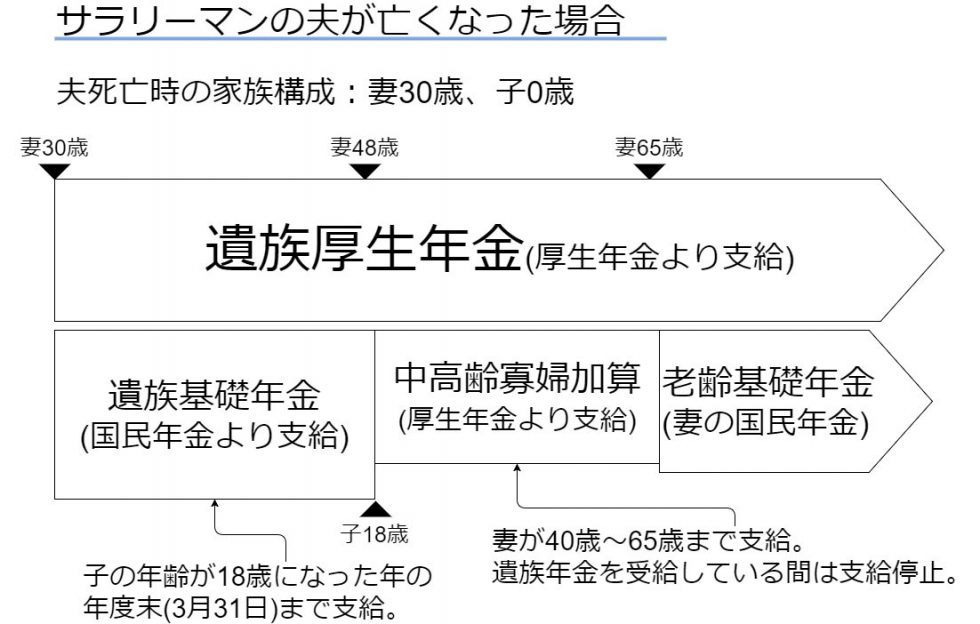

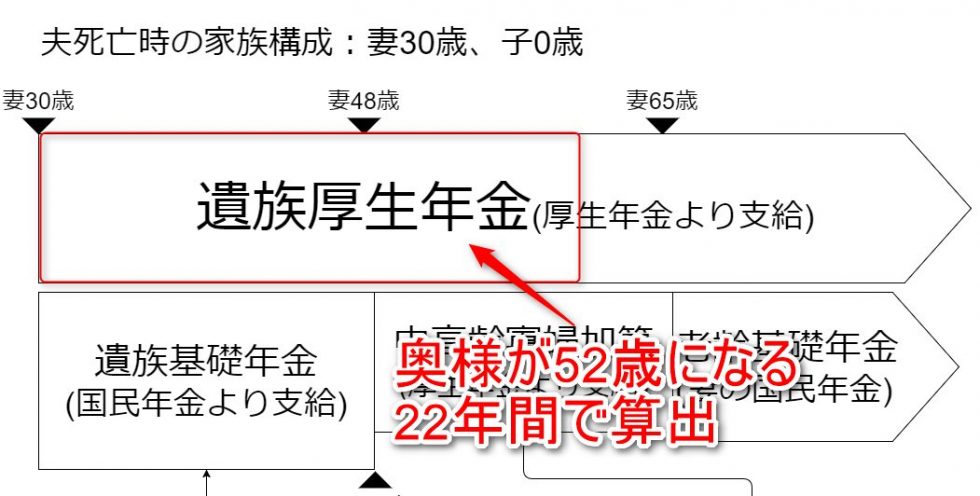

具体的には以下のようなイメージです。

遺族基礎年金

遺族基礎年金は一番下のお子さんが18歳を迎えるまで支給され、具体的な金額は以下になります。

| 基本年金額 | 子の加算 | 総額 | |

| 妻と子1人 | 779,300円 | 224,300円 | 1,003,600円 |

| 妻と子2人 | 779,300円 | 448,600円 | 1,227,900円 |

※第3子以降は各74,800円/年となります。

基本年金額 779,300円 × 18年 = 1400万円

子の加算1 224,300円 × 15年(18歳-3歳)= 336万円

子の加算2 224,300円 × 18年(18歳-0歳)= 403万円

中高齢寡婦加算

中高齢寡婦加算は末子が18歳を迎え遺族基礎年金が終了後に奥様が65歳の老齢年金を受け取るまでの間支給されます。

中高齢寡婦加算の額は遺族基礎年金の4分の3の額になります。

平成29年度は年額584,475円になります。

※遺族基礎年金額(779,300円)の4分の3。

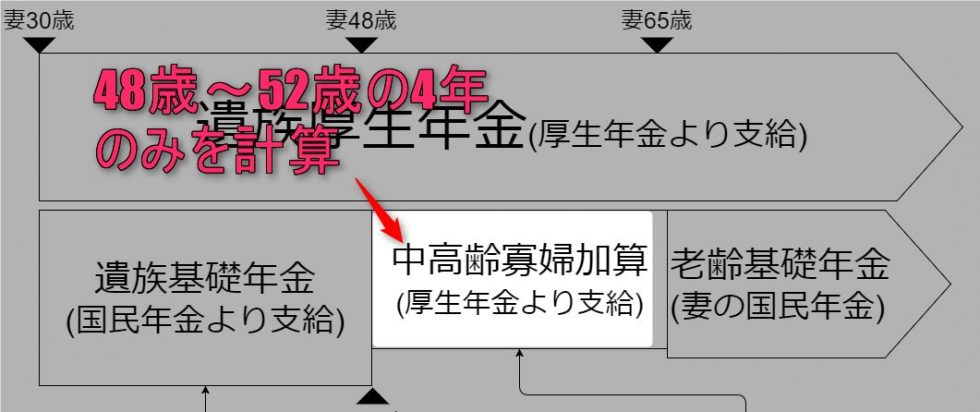

今回のケースでは一旦、第二子0歳が22歳になるまで(奥様は52歳)の期間を限定しています。

第二子が18歳を迎える時点で奥様は48歳。そこから4年間の中高齢寡婦加算を計算します。

中高齢寡婦加算 584,475円 × 4年間 = 233万円

※実際には65歳まで支給されます。

遺族厚生年金

遺族厚生年金は名前の通り厚生年金より支給され、残された家族に対して一生涯の支払いがされるものです。

支給額は定額ではなく報酬比例になります。実際厳密に計算すること自体が不可能に近いのですが大よその計算方法としては

平均標準報酬額 × 5.769/1000 × 300月 × 1.0 × 3/4

↓

平均標準報酬額 × 約1.3

今回は500万円の年収を14カ月で割った数字に1.3を掛けた金額を遺族厚生年金として計算します。

遺族厚生年金 49万円 × 22年間 = 1078万円

※平均標準報酬額:年収500万円÷14カ月=35万円×1.3

奥様の労働収入

子供が小さいうちは専業主婦の奥様も末子が中学生くらいになったころにはパートなどでも仕事をされるというケースであればその収入を計算します。

例えば奥様が43歳(下のお子様が13歳)から毎月15万円の収入を得たとして

労働収入 15万円 × 12カ月 × 9年間 = 1620万円

必要保障額の算出

ここまでに算出した金額から「必要保障額」を算出します。

残された家族に必要なお金の合計

生活費 20万円 × 12カ月 × 22年間 = 5280万円

学費 1200万円 × 2人 = 2400万円

死後整理金 200万円 × 2人 = 400万円

①合計 約8000万円

既に準備されたお金の合計

基本年金額 779,300円 × 18年 = 1400万円

子の加算1 224,300円 × 15年(18歳-3歳)= 336万円

子の加算2 224,300円 × 18年(18歳-0歳)= 403万円

中高齢寡婦加算 584,475円 × 4年間 = 233万円

遺族厚生年金 49万円 × 22年間 = 1078万円

労働収入 15万円 × 12カ月 × 9年間 = 1620万円

②合計 約5000万円

必要保障額

① - ② = 3000万円

このようにして必要保障額算出します。

生命保険の種類から加入する保険のかたちを選ぶ

ここまでに算出できた必要保障額を元に加入するべき生命保険のかたち(種類)を選びます。

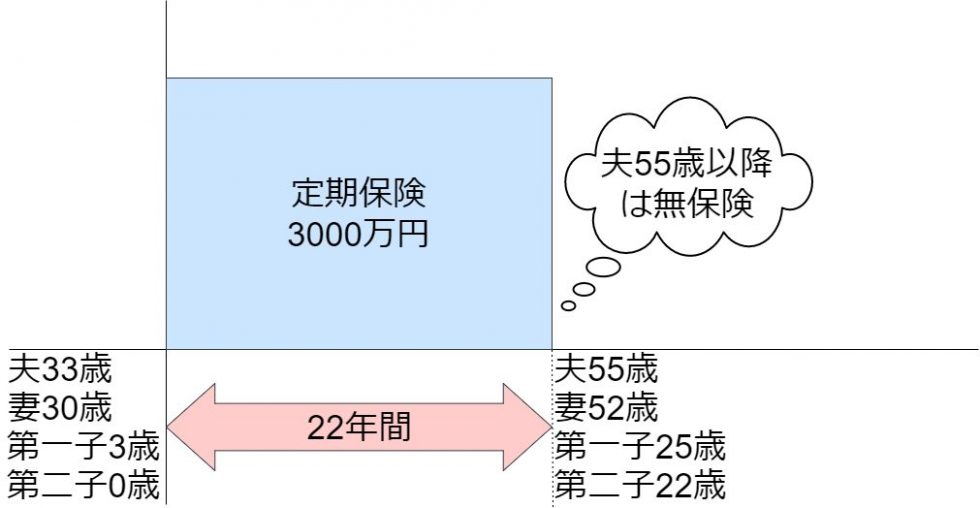

全て定期保険を選択

例えば指定した向こう22年間をすべて掛け捨ての定期保険を設定するパターンです。

夫の年齢で55歳で契約は終了しますのでそれ以降は無保険になります。

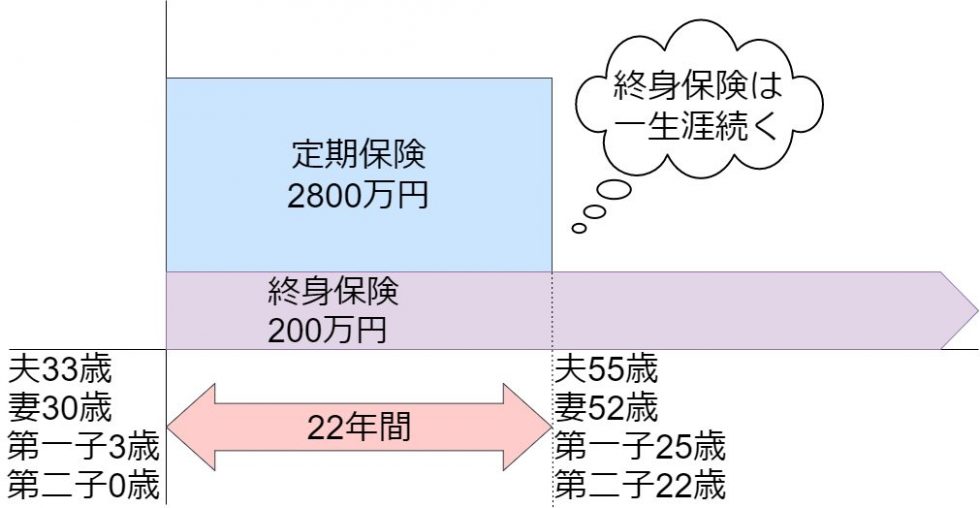

定期保険と終身保険を組み合わせ

子供の独立以降に全く保険が無くなってしまうのも心配なので家族の生活保障と別に「死後整理金」の部分は保障が一生涯続く終身保険で準備するというパターンです。

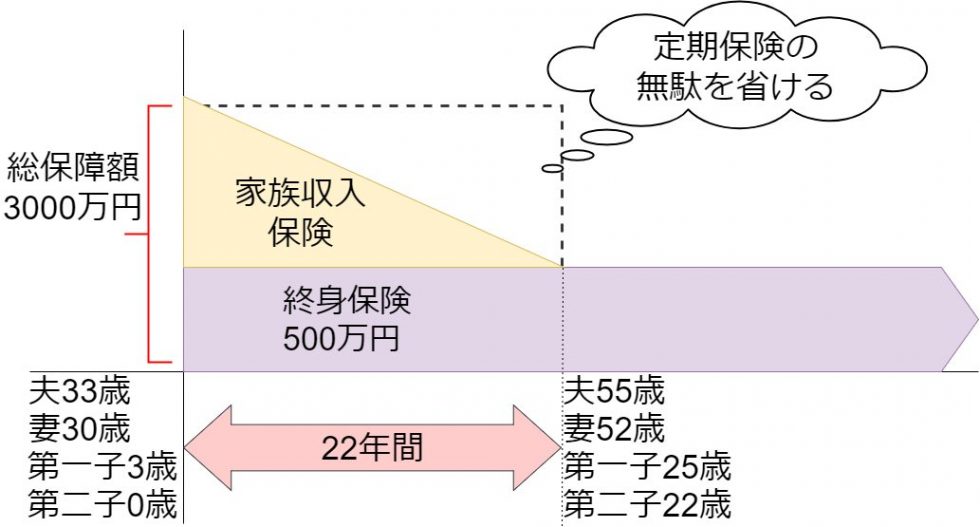

家族収入保険と終身保険の組み合わせ

更に掛け捨ての定期保険部分をより合理的な「家族収入保険」に変える事で時間経過に合わせた保障の最適化を図り、保険料を割安にします。

これにより浮いた保険料を終身保険の保障の上乗せに回すというような選択も可能です。

生命保険の種類に関してはこちらでも紹介しています。

https://iryouhokenselect.com/hokensyurui

このページのまとめ

いかがでしょか。具体的な家族構成を踏まえた上で生命保険の必要保障額を算出するプロセスから保険のかたちを考えるパターンまでを紹介させていただきました。

ここからは保険商品ごとの保険料の見積もりから「どの組み合わせが自分にとって最適か?」という部分を具体的に検討します。

更に保険会社によっても微妙に保険料や内容に違いがあります。

状況に合わせて複数の保険会社の商品を取り扱う無料相談サービスを活用する方法。

各保険会社の資料を請求する方法。などなど希望に合わせて最適な保険選びをご活用ください。