あなたは個人年金の保険料控除によってどのくらいの節税効果があるかを正確に把握していますか?

もしくは申告書の正しい書き方や個人年金の保険料控除が適応される要件を探しているかもしれません。

個人年金保険料控除による節税効果は加入されている方の年収や払っている保険料によっても変わってきますが、年収が500万円前後の方であれば所得税として4万円。住民税で2、8万円の控除額になります。

税率が10%のであれば年間で6800円の節税効果が生まれます。

金額だけ見るとそこまで大きな 効果ではないと思われる方もいますが、低金利の中で普通預金に預けたとしても年間で6800円の金利を作るのは膨大な預金が必要になります。

個人年金保険のみではより多くの年金を増やすことはできないまでも保険料控除による 効果は十分に期待できます。

このページでは個人年金保険における保険料控除の詳細を解説していきます。

保険料控除の種類と対応する保険商品

保険料控除には三つの種類がありそれぞれに対応する保険商品が存在しています。

3つの保険料控除種類と対象商品

| 控除の種類 | 対象になる保険 |

| 生命保険料控除 | 死亡保険、収入保障保険など |

| 介護医療保険料控除 | 介護保険、医療保険、がん保険、就業不能保険 |

| 個人年金保険料控除 | 個人年金保険 |

個人年金保険料控除を満たす要件について

個人年金保険料控除は正確には「個人年金保険料税制適格特約」と言います。

この特約を満たすには以下の4つの要件を満たす必要があります。

現在、個人年金保険にご契約をされている方は、設計書や保険証券等で契約内容が条件を満たせているかどうかをご確認ください。

節税効果になる税金について

保険料控除によって、節税の対象になるのは次の二つの税金になります。

- 所得税

- 住民税

それぞれ、年間に支払う保険料の合計によって控除額が決まります。

所得税

| 年間払込保険料額 | 控除される金額 |

| 20,000円以下 | 払込保険料全額 |

| 20,000円超~40,000円以下 | (払込保険料×1/2)+10,000円 |

| 40,000円超~80,000円以下 | (払込保険料×1/4)+20,000円 |

| 80,000円超 | 一律40,000円 |

所得税に関しては年間の払込保険料2万円以下から、2万円単位で区分されており最大金額が8万円以上となります。

月にすると約6700円程度の保険料ということになり、年間8万円以上の保険料を納めていたとしても控除される金額は変わりません。

住民税

| 年間払込保険料額 | 控除される金額 |

| 12,000円以下 | 払込保険料全額 |

| 12,000円超~32,000円以下 | (払込保険料×1/2)+6,000円 |

| 32,000円超~56,000円以下 | (払込保険料×1/4)+14,000円 |

| 56,000円超 | 一律28,000円 |

住民税の場合も年間払込保険料額が12,000円以下から2万円単位での区分がされており最大が年間の保険料総額56,000円以上となります。

年収に応じた所得税率と住民税率について

以上のように年間で払い込んだ保険料額に応じて控除される金額が決まり、そこから各人の年収に応じた所得税率を掛け合わせることで具体的な節税金額を決めることができます。

所得税率は課税される所得金額に応じて以下の表に基づく税率が指定されています。

| 課税される所得金額 | 税率 | 控除額 |

| 195万円以下 | 5% | 0円 |

| 195万円を超え330万円以下 | 10% | 97,500円 |

| 330万円を超え695万円以下 | 20% | 427,500円 |

| 695万円を超え900万円以下 | 23% | 636,000円 |

| 900万円を超え1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円を超え4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

ご自身の年収額や家族構成によっても異なりますが一般的な税率は10%もしくは20%であることが大半です。

例)所得税の控除額が4万円で税率10%の場合

4万円 × 10% = 4,000円(節税額)

住民税の場合

なお住民税率は所得に関わらず一律で10%になります。

例)住民税の控除額が2.8万円で税率10%の場合

2.8万円 × 10% = 2,800円(節税額)

保険料控除申告書の正しい書き方

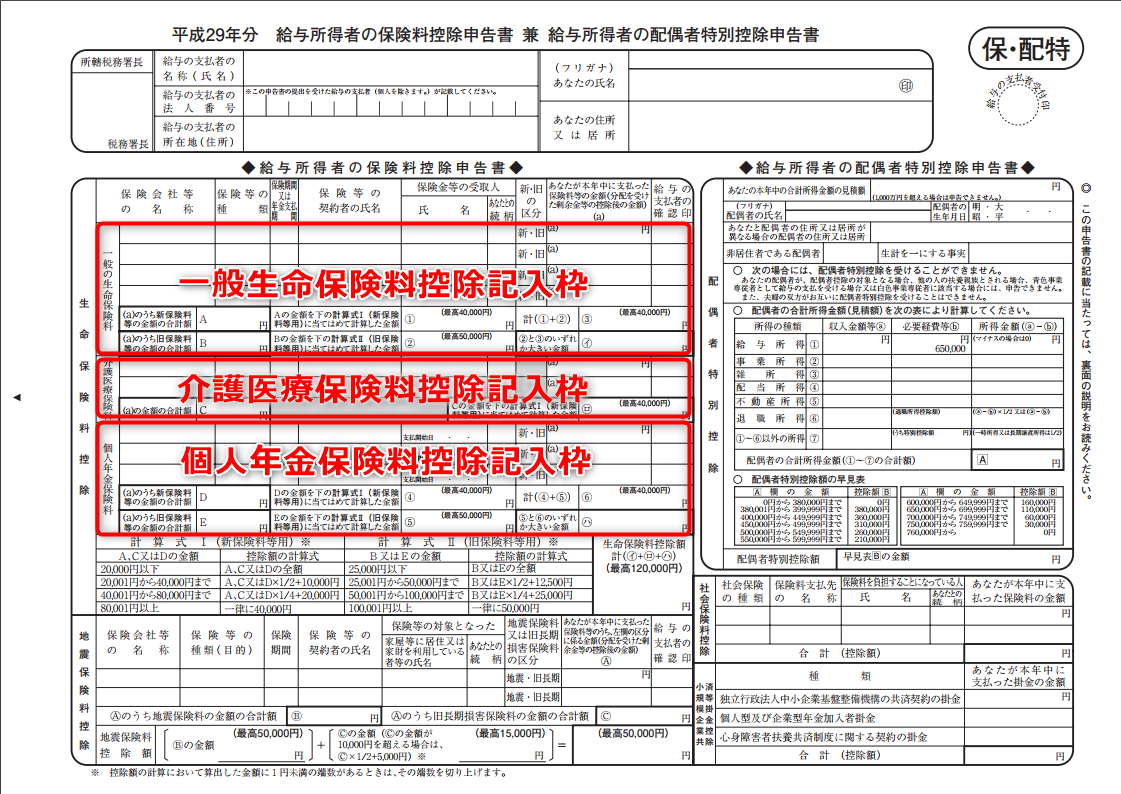

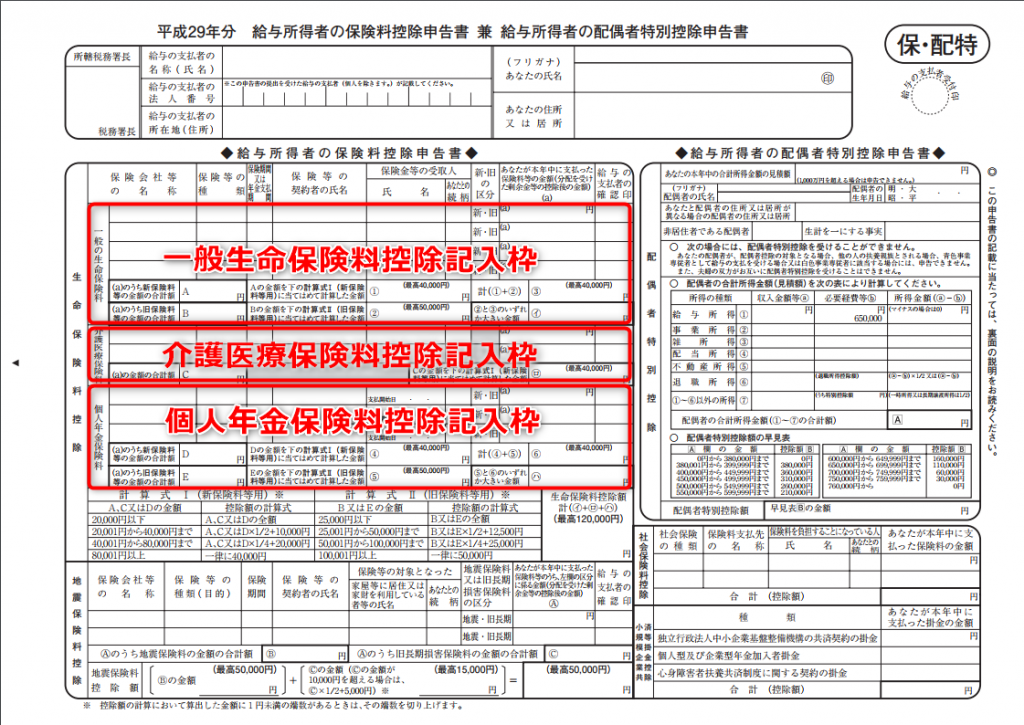

次に保険料控除申告書の書き方について図を交えながら解説していきます。

記入箇所

表にあるように生命保険料控除の詳細を記入する枠はその種類に応じて三つに分類されています。

個人年金保険料控除に関しては三段目が記入することになります。

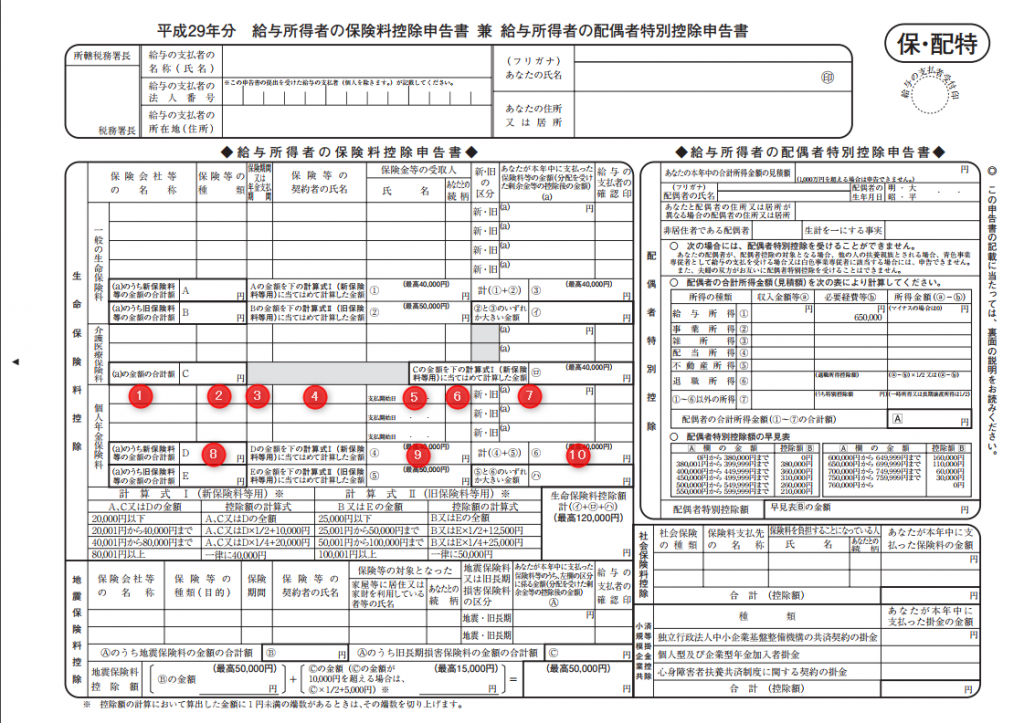

各項目に対して記入する詳細

主に1から10の項目を記入していきます。

①保険会社等の名称

個人年金保険を契約している保険会社の名称を記入します。

※会社名が長い場合は省略しても問題ありません。

②保険料等の種類

個人年金又は年金と記入します。

③保険期間又は年金支払期間

保険期間(=保険料払込期間)であり契約時の年齢から満期までの期間を記入。

年金支払期間(=年金の受け取り期間)となります。

個人年金保険料控除の対象は年金受取期間が10年以上必要です。

④保険等の契約者の氏名

個人年金保険の契約者の名前を記入します。

⑤支払開始日

将来的に予定されている年金の受け取り開始の日にちを記入します。

個人年金保険料控除の条件として年金開始日時点での被保険者の年齢が60歳以上の必要があります。

⑥あなたとの続柄

年金受取人の方の続柄を記入します。

個人年金保険料控除では年金受取人は契約者本人か配偶者である必要があります。

⑦新旧の区分と年間払込保険料額

個人年金保険の契約が平成24年1月1日以降の場合は新に〇をします。

年間払込保険料額に関しては保険会社などから発送される控除証明証に今年度中に支払った保険料額を記入します。

⑧保険料の合計額

複数の個人年金保険に加入している場合にはそれぞれの合計金額を記入します。

⑨控除額の記入

控除の額を計算します。先述しているように年間の保険料額が8万円を超える場合には控除額も一律で4万円までとなります。

⑩新旧の控除額の合計を記入

個人年金保険で平成24年1月1日前後、それぞれで契約がある場合は合計の金額を記入します。

このページのまとめ

以上が個人年金保険料控除における具体的な控除額や節税の対象となる所得税と住民税の金額になります。

保険料控除を目的として個人年金に加入されるのであれば月の保険料は6,700円程度で十分となります。

多く払い過ぎている方は見直しなどのチャンスとも言えます。

個人年金の加入相談や見直し、減額であればプロのファイナンシャルプランナーや保険ショップでの相談をお勧めします。